投資信託とは?

投資信託(ファンド)とは、投資家から集めたお金をひとつの大きな資金としてまとめ、運用のプロ(ファンドマネージャー)が株式や債券などに投資・運用する金融商品で、その運用の成果として生まれた利益を投資家の皆さんの投資額に応じてに分配・還元されるという商品です。

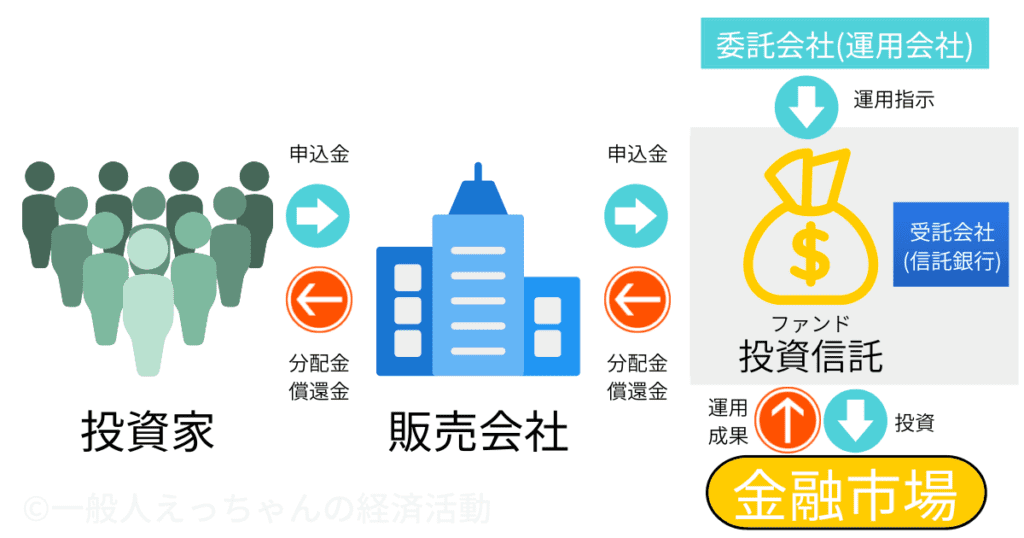

投資信託の仕組み

投資信託は、投資家から集めた資金を元に「販売会社」「委託会社(運用会社)」「受託会社(信託銀行)」の3機関が役割を分担し、運用されています。

投資信託は、委託会社(運用会社)で作られ、主に証券会社・銀行・郵便局などの販売会社を通じて販売され、投資家からお金を集めます。

投資家から集めた資金は、販売会社から資産管理を担う信託銀行に渡り、管理・保管されます。運用会社は集められた資金をどこにどのくらい投資するのかを信託銀行に指示し、指示を受けた信託銀行が株式や債券の売買を行います。

資金を保管・管理しているのは信託銀行ですがその資金の運用権限は、あくまで運用会社にあり信託銀行は運用会社の指示なしに勝手に株式や債券を売買することはできません。

このようにして運用によって得られた収益は、販売会社を通して分配金や基準価額へ上乗せされて、最終的に投資家へ還元される仕組みとなっています。

基準価額とは?

基準価額とは、投資信託の値段のことで、1口もしくは1万口当たりの値段のことです。

投資信託を扱う場合の「口(くち)」とは、投資信託の取引を行う際の単位のことです。

例えば1口100円で運用を開始した投資信託は運用を開始すると、1口の値段はその後の運用結果により変動します。また、一般的な投資信託は、運用実績の判断をわかりやすくするために、1万口あたりの値段を基準価額として公表しています。

基準価額は1日に1回決定される

証券取引所に上場している株式は、市場が開いている間、刻々と株価が変動し、その時々の株価で売買が可能です。

一方、投資信託の値段は、組み入れている株式や債券などの時価評価が基になりますが

1日に1回、価額を計算して公表されます(運用会社や販売会社のホームページで調べることができます)。

この基準価額を売買の単位として使い、投資信託の購入や換金が行われます。

※証券取引所に上場している投資信託をETF(上場投資信託)といいます。

基準価額の算出方法

投資信託がファンドとして管理している総資産から負債を引いた純資産総額はすべて投資家が所有する資産になります。

純資産総額を投資信託の口数で割ると1口あたりの価額である「基準価額」を算出することができます。

一般的な投資信託は、運用実績の判断をわかりやすくするため、1万口あたりの値段を基準価額として公表しています。

1万口あたりの基準価額の算出方法は下記のとおりです。

基準価額 = 総資産総額 ÷ 総口数 × 10,000口

投資信託のメリット

- 少額から始められる

- 運用のプロに任せられる

- 分散投資でリスクを軽減できる

- 個人では投資が難しい国や地域、資産に投資できる

少額から始められる

具体的な額は投資信託によって異なりますが、最近は100円から投資が可能な投資信託もあります。

株式投資などは、購入に企業の株価に合わせてある程度まとまったお金を必要とします。

たとえば、A株式会社の株は1株500円、売買単位は1,000株とします。A株式会社の株を購入するには、最低50万円必要となります。

運用のプロに任せられる

個人では多くの時間と知識が必要となる金融取引ですが、投資信託は運用のプロであるファンドマネージャーが各ファンドの運用方針に従って投資判断から取引までを投資家に代わって行ってくれます。

投資家は、定期的に発行されるレポートにて運用状況が把握できます。

分散投資でリスクを軽減できる

1つの銘柄だけに投資していた場合、企業倒産や株価が値下がりすると、そこでの影響をそのままに受けてしまい大きな損失を負う可能性があります。 そこで、投資信託によって複数の銘柄に資金を分けて投資をすることで値下がりなどの様々なリスクを、分散、軽減することができます。

個人では投資が難しい国や地域、資産に投資できる

投資信託は、国内外の株価指数、株式、不動産、債券など、組み込む資産は多種多様です。

また、個人投資家には困難な発展途上国の株式や債券などを投資対象とした商品が多くあります。

交付目論見書(投資信託説明書)というものが存在し、ファンドの目的や特色、何に投資しているか、ファンドの仕組み、投資のリスク、運用実績、手続・手数料などが記載されています。

投資信託のデメリット

- コストがかかる

- 元本割れリスクがある

コストがかかる

投資信託は、運用のプロに任せて投資を行うため運用に対して費用を払う必要が出てきます。

費用には、「販売買付手数料」、「ファンドの管理費用(含む信託報酬)」、「信託財産留保額」があります

販売買付手数料:投資信託を購入する際に必要な手数料

ファンドの管理費用(含む信託報酬):投資信託の運用にかかる費用

信託財産留保額:投資信託を信託期間の途中で換金する際の証券売却にかかるコスト

※投資信託の購入前には交付目論見書(投資信託説明書)を必ず確認しましょう。

元本割れリスクがある

お金を預けて投資運用するということは、放っておけば必ずずっと利益がでるわけではありません。

例えば、銀行預金は元本保証があり預けた金額分は必ず引き出せますが、投資信託は運用実績が上がらず購入時よりも値下がりした場合、購入額よりも売却額が下回る可能性があります。

投資信託の安全性

前述の通り投資信託は、販売会社・委託会社(運用会社)・受託会社(信託銀行)といった各機関がそれぞれの役割を果たすことで、成り立つ金融商品です。

投資信託の仕組み上、仮に投資信託にたずさわる各機関が破綻したとしても投資家が預けたお金は投資額にかかわらず制度的に守られるようになっています。(分別管理といいます。)

- 販売会社が破綻した場合

- 委託会社(運用会社)が破綻した場合

- 受託会社(信託銀行)が破綻した場合

販売会社が破綻した場合

販売会社は投資信託の取引をする際に窓口となり、投資家とお金のやりとりを行います。

投資家から集めた資金は販売会社を経由して、信託銀行が信託財産として管理しています。

したがって販売会社が破綻したとしても投資家から集めた資金に影響はありません。

保有していた投資信託は、別の販売会社に移管されれば移管先の販売会社で引き続き保有・取引をすることが可能となります。

※移管されない場合でも償還され現金で戻ってきます。

委託会社(運用会社)が破綻した場合

委託会社(運用会社)は運用指図を行うだけで、投資家から集めた資金の保管や管理は行っていません。

委託会社(運用会社)が破綻したとしても、投資家から集めた資金は運用会社とは別の受託会社(信託銀行)に保管されているので信託財産に直接的な影響はありません。

運用していた投資信託は他の委託会社(運用会社)に運用が引き継がれる or 繰上償還されることになります。

受託会社(信託銀行)が破綻した場合

投資信託の投資家から集めた資金は受託会社(信託銀行)が管理していますが受託会社(信託銀行)自身の財産とは区分して管理することが法律で義務づけられています。

したがって、受託会社(信託銀行)が破綻したとしても、投資家から集めた資金に影響はありません。

投資信託は破綻時の基準価額で解約されるか、もしくは他の受託会社(信託銀行)に投資家から集めた資金が移管されれば、投資家はそのまま投資信託を保有することができます。

- 投資信託の運用状況により損失が発生した場合に、損失額の補填があるということではありません。

投資信託の始め方

投資信託がどんなもので、どんなメリットやデメリットがあるかなんとなく伝わりましたでしょうか?

以下はおすすめの投資信託の始め方になります。

※もちろんコレだけではないですよ!!

- 証券会社で口座開設

- 証券会社でつみたてNISA(2024年からの新NISAも)

- 初心者の方へオススメの投資信託

証券会社で口座開設

おすすめの証券会社はSBI証券と楽天証券の2つになります。

銀行や郵便局の方々には申し訳ないのですが、銀行や郵便局の窓口で投資信託の相談をすることはおすすめしません。すべての人がそうであるとは限らないですが、彼らの勧める金融商品は彼らに最もメリットがある商品を勧めてきます。(仕事なので仕方ないのですが彼らには販売ノルマなどがあります。。。)

もちろん、私がおすすめする投資信託やETFについても、是非ご自身で詳細を調べた上で投資の検討をしてくださいね。投資の世界は全て自己責任です。

証券会社でつみたてNISA(2024年からの新NISAも)

投資信託を始めるのであれば、NISAを利用して毎月積立で投資していくことがおすすめです。

NISAは投資による利益に本来は課税される20%を非課税にする制度です。

2024年から始まる新NISAには特に期待が高まっています。

現行NISAと2024年から予定されている新NISAについてもチェックしてみてください。

初心者の方へオススメの投資信託

初心者の方へといいつつ、ほぼ全ての方へのおすすめになるのですが

こちらの記事におすすめの投資信託をまとめていますので参考に御覧ください。

インデックスファンドってなに?というようなこともこちらにまとめてあります。

コメント