インボイス制度とは?

インボイス制度の正式名称は「適格請求書等保存方式」といいます。

文字数も多く、分かりづらいため本記事ではインボイス制度と呼称します。

インボイス制度とは「適格請求書(=インボイス)」を発行、保存することで正しく消費税額を計算し

適正な控除を受けるための仕組みのことです。

制度導入後は「適格請求書」がなければ商品や材料を仕入れたり、サービスの提供を受けたりした側が仕入税額控除を受けられなくなるというのが押さえておかなければならないポイントとなります。

インボイス制度開始 ビフォーアフター

インボイス制度の開始前後の違いについて簡単に見てみましょう。

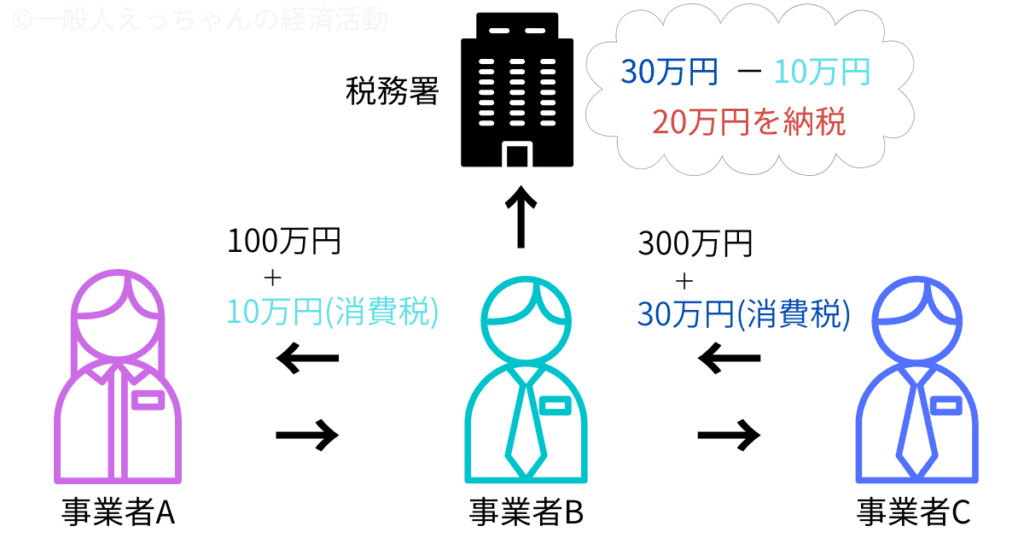

インボイス制度前

事業者Bから事業者Cへ商品の販売などで330万円の売上(うち30万円が消費税)

事業者Bが事業者Aから商品などの仕入れで110万円(うち10万円が消費税)

この場合、事業者Bは30万円-10万円=20万円を消費税として納める必要があります。

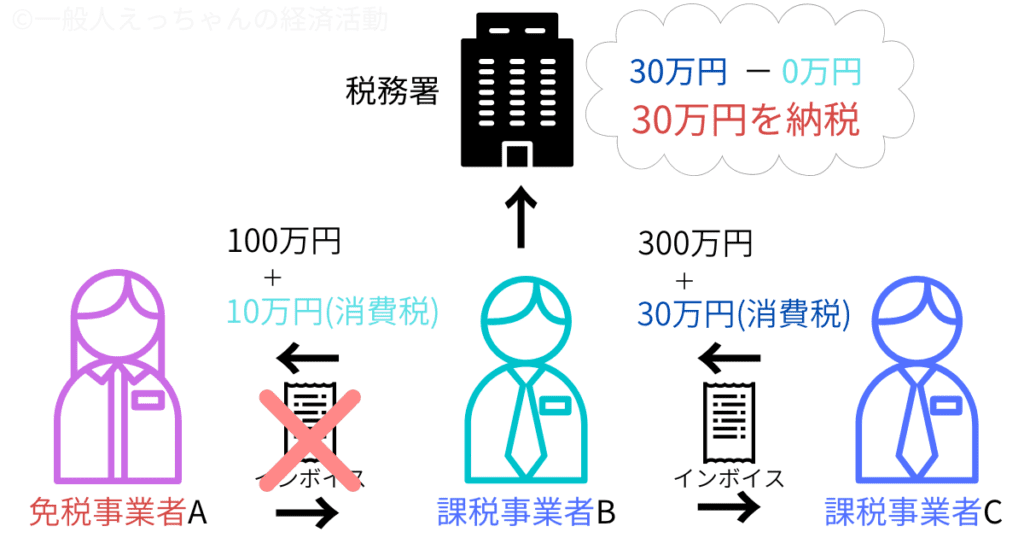

インボイス制度開始後(2023年10月01日~)

課税事業者Bから課税事業者Cへ商品の販売などで330万円の売上(うち30万円が消費税)

課税事業者Bが免税事業者Aから商品などの仕入れで110万円(うち10万円が消費税)

この場合、課税事業者Bは30万円-0万円=30万円を消費税として納める必要があります。

課税事業者Bは免税事業者Aの消費税を負担する必要が出てきます。

自分自身が課税事業者Bだった場合どうでしょう。

なんでやねん!!ってなりませんか?

適格請求書の発行するには?

適格請求書を発行するには、税務署に適格請求書発行事業者として登録する必要があります。

登録の申請手続きは、e-Taxやスマートフォン(要マイナンバーカード)で行えるほか

管轄する地域のインボイス登録センターに申請書などを郵送することでも可能です。

なお、適格請求書発行事業者に登録されると課税事業者になるため、これまで売上が1000万円未満の免税事業者であり、国に消費税を納めていなかった自営業者やフリーランスの方は、売上から消費税を納めることになります。

インボイス制度は、(令和5年)2023年10月1日からスタートします。

インボイス制度開始と同時に適格請求書を発行できるようになるためには、原則、2023年3月31日までに適格請求書発行事業者の登録申請を完了させる必要があります。

年商1000万円以下のフリーランス・個人事業主への影響

年商1000万円以下のフリーランス・個人事業主はこれまで

免税事業者だったため、消費税の納税の必要がありませんでした。

しかしインボイス制度の開始後は以下のデメリットがあるため

実質的にはほぼ強制的に、課税事業者となることになるのではないかと思います。

免税事業者であり続けることのメリット

- これまで通り消費税を納める必要がない。

- 確定申告がこれまでと変わらない。

免税事業者であり続けることのデメリット

前述の通り、自分自身が免税事業者の場合には取引相手が仕入れ分の消費税を負担する必要があるため

免税事業者であり続ける場合には以下のようなリスクが発生します。

- 課税事業者との取引の停止

- 消費税相当分の減額要求など

おそらく、事業規模が大きい事業者ほど取引先は課税事業者のみに限定したり

免税事業者との取引時には消費税分の減額交渉をするなどを徹底されるのではないでしょうか。

消費税課税事業者となることのメリット

- 適格請求書を発行できるため課税事業者の取引先との関係性が維持される

消費税課税事業者となることのメリットについては課税事業者の取引先との関係性が維持される、この一点に尽きるのではないでしょうか。正直他にメリットは思いつきません。。。

消費税課税事業者となることのデメリット

- 経理業務の負担が増える=確定申告が複雑になる

たとえば、自社で発行する適格請求書の記載項目の変更や、消費税の申告時に適格請求書に対応した取引先の場合は「仕入税対象」、対応していない取引先の場合は「仕入税額の対象外」と振り分け、仕入税控除の対象となるかわかるようにしておかなければなりません。

年商の調整見直しや法人成りを視野へ

年商1000万円以下になるように調整してきたフリーランス・個人事業主の方は

これを機に、年商をアッパー調整することや法人成りすることを視野にいれていくのがいいかもしれません。

インボイス制度の影響を受けない事業者

ほんの一部の例外であるインボイス制度の影響をうけない事業者の例もあげておきます。

ただし注意点に記載の点も確認が必要です。

- サービスの提供先が消費者のみの場合

- 例) 理容室、美容室、消費者向け小売店、飲食店など

- 取引先が免税事業者、簡易課税選択事業者のみの場合

- 売上が非課税の場合

- 居住物件の賃貸事業者、保険診療のみの医療機関など

注意点

- 影響を受けないとされている場合でも例外となる可能性あり。

- 取引相手次第で関係してくる可能性あり。

- 影響を受けないとされている場合でも例外となる可能性あり。

コメント